Vous cherchez une réserve d’argent sans justificatif ? Dans cet article, je vais vous indiquer les meilleures offres. Quant à savoir si un crédit renouvelable sans fiche de paie et aucun justificatif de revenu ou de ressources à fournir est possible, je vous invite à lire cet article.

1. La Carte Zero d’Advanzia Bank : une carte de crédit renouvelable

Advanzia Bank propose à ses clients une carte Gold Mastercard gratuite qui permet de réaliser toutes les opérations courantes qu’il est possible de faire avec une carte de crédit.

La banque a innové en y ajoutant une réserve d’argent en option. Ce crédit renouvelable vous permet de choisir de payer vos achats en plusieurs fois. Votre réserve ne vous coûte de l’argent que quand vous l’utilisez.

Choisissez votre façon de payer

Vous avez le choix au moment de passer à la caisse entre utiliser votre crédit renouvelable Carte Zero ou bien payer au comptant.

Si vous n’utilisez pas votre réserve d’argent, vous ne paierez pas d’intérêts. Dans le cas contraire, votre réserve se reconstituera en fonction de vos remboursements.

Une demande immédiate

Vous pouvez commander votre Carte Zero directement en ligne. 5 minutes suffisent pour remplir le formulaire. Cette inscription vous permettra de recevoir votre Carte Gold Mastercard dans un délai très court.

Si vous êtes sans revenu fixe, cela ne vous empêchera pas de souscrire à l’offre d’Advanzia Bank.

Mon avis sur la Carte Zéro

J’aime le côté pratique de ce 2 en 1 : carte bancaire + crédit renouvelable. Vous bénéficiez de toutes les assurances allant avec une Carte Gold. En plus, il n’y a pas de frais supplémentaires pour les paiements et les retraits à l’étranger.

2. Le crédit renouvelable de Ma French Bank

La Banque Postale se lance aussi sur le marché des meilleures réserves d’argent immédiates.

Le prêt qu’elle propose avec son offre « Ma French Bank » est un crédit renouvelable qui permet de tout financer. C’est vous qui décidez de l’affectation de l’argent, imprévu, achat plaisir, projet, mais aussi du moment où vous allez l’utiliser.

Une utilisation sur-mesure

L’offre est pensée pour s’adapter à vos besoins. Ainsi, une fois que vous avez décidé du montant, vous le recevrez rapidement. Dès sa réception, vous êtes libre de le dépenser.

Les remboursements

Nous n’avons pas tous les mêmes revenus. C’est pourquoi la Banque Postale vous permet de décider de vos mensualités. Si votre situation change, vous pouvez les modifier, à la hausse comme à la baisse.

Le crédit est gratuit

Tant que vous n’utilisez pas votre réserve d’argent, vous ne paierez rien. Vous commencerez à payer des intérêts dès son utilisation.

Mon avis sur l’offre de My French Bank

C’est une solution qui est bien pensée en cas d’imprévu et qui vous permet de gérer votre budget mensuel comme bon vous semble. J’aime que le compte puisse s’ouvrir directement en ligne ou bien dans un bureau de poste.

3. La carte b+ de Boulanger : la carte magasin avec réserve d’argent

Il s’agit ici d’un financement sur-mesure mis en place par Boulanger pour vous permettre de ne pas attendre si vous avez des projets d’équipements à réaliser.

Vous pouvez l’utiliser en magasin mais aussi sur le site web de Boulanger. Une fois à la caisse, c’est vous qui choisissez de payer au comptant ou à crédit.

Le paiement en magasin

Si vous payé au comptant avec votre carte b+, vous ne serez prélevé qu’au début du mois qui suit votre achat.

Si vous payé à crédit, vous pourrez payer en 4 fois ou bien en utilisant votre crédit renouvelable pour régler en petites mensualités (à partir de 15 € par mois). La carte s’utilise aussi dans les enseignes suivantes :

- Flunch.

- Auchan.

- Leroy Merlin.

- Alinea.

- Norauto.

- Decathlon.

Le paiement sur Internet

Sur boulanger.com, pour vos achats compris entre 100 et 4 600 €, vous pouvez rembourser en 5, 10 ou 20 fois.

Mon avis sur la carte de paiement de Boulanger

J’aime que la carte b+ vous soit délivrée sans justificatif bancaire (hormis un RIB). Elle vous permet aussi d’effectuer un virement directement sur votre compte bancaire (pratique en cas de découvert à combler en urgence).

4. Oney : un virement sans justificatif de ressources ?

Oney est un organisme de crédit qui vous permet aussi de bénéficier d’une réserve d’argent. Ce financement vous permet de demander un virement simplement et rapidement.

Si vous n’avez pas à vous justifier sur l’utilisation de la réserve d’argent, vous devrez quand même prouver que vous êtes en mesure de pouvoir rembourser chaque mois votre crédit renouvelable.

48 heures pour recevoir l’argent

2 jours suffisent, à partir du moment où vous avez une réserve de disponible. Il est possible de demander un virement à partir de 50 €. Le remboursement se fait selon vos possibilités. Vous pourrez modifier votre mensualité si nécessaire.

Mon avis sur le virement Oney

J’aime qu’il soit possible de faire des pauses dans son remboursement jusqu’à 2 fois par an. De la même façon, j’apprécie qu’il soit possible de rembourser par anticipation. Le service client est également très efficace.

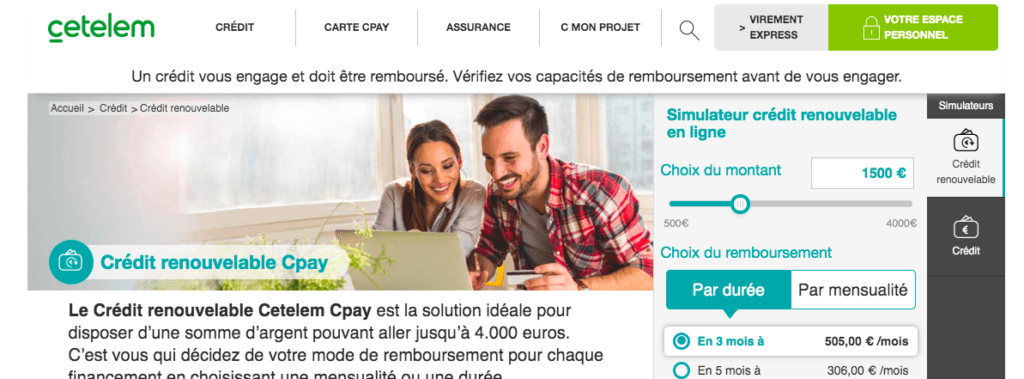

5. Le crédit renouvelable Cpay de Cetelem

Cette solution de financement vous permet d’utiliser une réserve d’argent qui démarre à 500 € qui peut aller jusqu’à 4 000 €. Vous choisissez la mensualité et la durée de votre remboursement (3, 5, 10 ou 20 mois).

Le taux d’intérêt fluctue entre 6,17 et 12,12 %, en fonction de la somme utilisée et du temps de remboursement.

Une demande simple à faire

Il suffit de faire une simulation sur le site de Cetelem. Puis vous faites votre demande en ligne. La réponse de principe sera immédiate. Par la suite, vous joindrez les justificatifs demandés au dossier.

Mon avis sur Cpay de Cetelem

J’aime qu’il soit possible de fractionner la réserve disponible et de n’en utiliser qu’une partie. L’argent qui n’est pas utilisé ne coûte rien., La durée de remboursement peut aller jusqu’à 5 ans si vous empruntez plus de 3 000 €.

6. Le compte Accessio de Cofidis

La mensualité de ce crédit renouvelable s’adapte à votre budget. C’est un crédit souple, accessible, avec une assurance facultative et la mise à disposition d’une carte bancaire Visa associée. À tout moment, vous pouvez augmenter votre crédit ou utiliser votre réserve disponible.

3 vitesses de remboursement

Vous pouvez choisir de rembourser en express, rapidement ou confortablement. Par exemple, votre mensualité pour un besoin de 3 000 € sera la suivante :

- En « express » : 210 € par mois.

- En « rapide » : 150 € par mois.

- En « confort » : 126 € par mois.

Mon avis sur le crédit renouvelable de Cofidis

Le compte Accessio vous permet de choisir une mensualité qui s’adapte à votre budget. Quant à la demande, elle est sans engagements.

7. Le prêt de consommation Sofinco

Avec ce crédit renouvelable, que vous pouvez souscrire seul ou à deux, vous recevez une réponse de principe immédiate.

La solution de financement proposée par Sofinco va de 1 500 à 6 000 €. La souscription est 100 % en ligne et vous recevrez les fonds dès que votre demande sera acceptée.

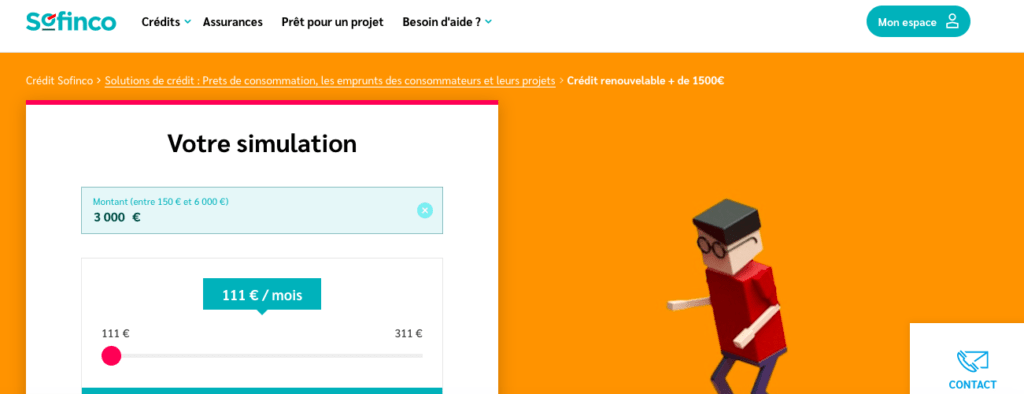

Simulation

Imaginons que vous avez besoin d’emprunter 3 000 €. Voici les différentes mensualités que vous pourriez avoir à régler selon votre date de remboursement :

- 36 mois : 111 €.

- 30 mois : 127 €.

- 24 mois : 138 €.

- 18 mois : 179 €.

- 10 mois : 311 €.

Mon avis sur Sofinco

Ce crédit renouvelable est clair, et les frais affichés sont sans surprises. Des conditions de crédits transparentes sont le premier pas vers un emprunt réussi.

À ce sujet, quand on parle de crédit renouvelable, voyons maintenant comment les consommateurs sont protégés contre les risques de certains abus liés au crédit, grâce notamment à la loi Hamon.

La loi Hamon : elle protège mieux les consommateurs du surendettement

Le temps où on pouvait obtenir une réserve d’argent ou un prêt personnel rapidement et facilement (sans fiche de paie ou justificatifs de revenus) est révolu, grâce en partie à un ministre qui n’est pas resté longtemps au gouvernement : Benoît Hamon.

La loi encadre maintenant d’une façon plus soutenue ces pratiques, pour éviter aux plus pauvres de se retrouver encore plus endettés qu’ils ne le sont déjà.

Une augmentation sans précédent des dossiers de surendettement

Il faut dire que les prêts à la consommation étaient à la mode. C’était de l’argent facile pour céder à une impulsion, ou pour un besoin urgent de financement, s’il fallait changer de véhicule rapidement par exemple.

Les petites sommes en jeu faisaient qu’il était possible d’emprunter sans bulletin de salaire. Le crédit renouvelable sans justificatif était devenu une façon de boucler son mois.

Des prêts à ne pas mettre en toutes les mains

Sauf que quand on gagne le SMIC, ce type de prêt n’est pas vraiment à recommander si on ne le rembourse pas rapidement, car les intérêts s’additionnent, et à la fin de l’année, cela représente une sacrée somme.

Voici pourquoi les consommateurs sont maintenant mieux protégés

La loi Hamon a changé beaucoup de choses, en particulier sur la clarté des informations transmises à l’emprunteur, quant à ses possibilités de remboursement et au coût réel du TAEG.

Les contrats en cours sont concernés

La protection du consommateur est vite entrée en vigueur, notamment pour les contrats existants, et ce afin d’éviter quelques dossiers de surendettement de plus.

Plus de tacite reconduction

La mise « en service immédiate » prend notamment en compte les mesures visant à suspendre rapidement une ligne de crédit non utilisée depuis un certain temps, 1 an au lieu de 2 ans auparavant.

Oublié donc la tacite reconduction qui prédominait jusqu’à maintenant et qui permettaient à certains de ne jamais sortir de cette spirale-là

Une meilleure information pour l’emprunteur

C’est la base ! La personne qui se lance dans un revolving (à ne pas confondre avec un prêt d’urgence) doit savoir à quoi elle s’attend au moment où elle signe pour son prêt personnel.

Une alternative obligatoire

Les intérêts, quand on les additionne, font frémir. C’est la raison pour laquelle la loi sur ce type de pratique est allée loin dans la protection, obligeant les organismes financiers à proposer à leur client une alternative crédible au crédit renouvelable, et ce à partir de 1 000 €.

Le crédit amortissable au secours des emprunteurs

La nuance avec un revolving est de taille. Sur le taux, bien entendu, mais aussi sur les modalités, notamment d’annulation : 14 jours contre 0. De match, il n’y a pas.

Comparez les offres

Un comparatif est rendu obligatoire depuis peu par décret.

C’est un document officiel, qui compare les deux offres, celle qui est amortissable et l’autre qui ne l’est pas (revolving). Pour le client, c’est l’assurance d’une lisibilité renforcée, puisque les deux possibilités seront mises en parallèle, avec le TAEG et la mensualité à rembourser chaque mois.

Une synthèse est aussi clairement indiquée

Le montant total dû n’est plus une surprise pour personne. Avec les 2 hypothèses en main, à chacun de choisir la formule qui lui convient le mieux en fonction de sa situation personnelle.

L’effet positif de ces nouvelles mesures

Le crédit revolving est beaucoup moins responsable du surendettement qu’auparavant ! En voilà une bonne nouvelle pour les paniers percés.

Mais cela avait commencé il y a un petit moment déjà, avec la loi Lagarde. Car rendons à César ce qui lui appartient : c’est quand même elle qui avait lancé les hostilités vis-à-vis du revolving, la loi Hamon venant en compléter les imperfections.

Un encadrement strict qui fait la différence

Il faut dire que le secteur en avait bien besoin, les abus étant monnaie courante en la matière, surtout pour les petits budgets qui ne mesuraient pas les risques encourus.

L’époque où il était possible d’emprunter de l’argent sans conditions ou de faire un prêt sans CDI, ou presque, est révolue, n’en déplaise à celui qui cherche à trouver un prêt sans justificatif de ressources.

La baisse des crédits renouvelables

C’est donc un fait avéré, et seuls les géants du secteur résistent à cette nouvelle conjoncture. On emprunte donc plus n’importe comment et pour n’importe quoi, ce qui évite les dossiers de surendettement qui s’accumulaient sur le bureau des associations.

En matière de prêt personnel, les choses vont mieux. L’emprunteur ne pourra plus dire qu’il ne savait pas.

Les montants sont en baisse

Parmi les conséquences, on assiste aussi à une baisse de l’enveloppe. Ainsi, les gens empruntent moins d’argent via ce système-là Il faut dire que les taux pour des emprunts « plus classiques » ont vraiment baissé ces dernières années.

Les français font attention et n’empruntent plus n’importe comment

Un client mieux informé, c’est la garantie qu’il fasse moins de bêtises. La législation qui se durcie constamment, renforce ce phénomène.

Sont impacté les signatures de nouveaux contrats, bien évidemment, mais aussi les résiliations de ceux qui existaient déjà, en hausse, et qui plombaient le budget de certains ménages.

Il faut dire que les montants autorisés étant de plus en plus bas, le désintéressement d’une frange de la population est palpable. En cause : les risques de surendettement. Les multiples reportages télé et autres articles de presse qui lui sont consacrés ont apporté une prise de conscience générale.

La rétractation

Il est possible de se rétracter sous certaines conditions. C’est un droit pour un emprunteur à qui on laisse du temps pour s’apercevoir (ou non) de son erreur.

Cette possibilité de revenir en arrière est un vrai plus, et le contrat s’applique réellement seulement quand cette période est dépassée. Sachez que vous avez 14 jours pour changer d’avis. Ces 2 semaines vous permettront ainsi de prendre le recul nécessaire.

Le délai commence à courir à partir du jour de la signature

La marche à suivre est simple : il y a un formulaire qui est joint au contrat, il suffit de le renvoyer à l’organisme de crédit.

N’oubliez pas de le faire un envoi recommandé en AR pour éviter toute contestation juridique éventuelle et apporter la preuve que vous avez bien respecté les délais. Sinon, il y a aussi des lettres types que l’on trouve facilement sur le net et qui permettent de se désengager.

Pour conclure :

Si malgré tout, vous êtes toujours tenté par un revolving, ce qui est votre droit, sachez que la loi fait tout pour vous éviter de vous faire piéger.

Un crédit souscrit en connaissance de cause vaut mieux qu’un prêt fait à la va vite. Sachez qu’il existe aussi d’autres solutions pour un emprunt de dépannage.