Si vous êtes interdit bancaire, ou si vous avez tout simplement un besoin ponctuel de trésorerie, des solutions particulières existent sous la forme, notamment, des micro-crédits, jusqu’à 1000 €

| Montant | Compris entre 50€ et 1000€ |

| Remboursement | 15 ou 30 jours |

| TAEG | 18% |

| Demande | 100% en ligne |

| Délai | Réponse sous 24 heures |

Est-ce que Cashper accorde des crédits aux interdits bancaires FICP ?

Tout comme d’autres acteurs offrant ce type de petits crédits à court terme, Cashper propose ces services à tous les particuliers, même ceux qui sont enregistrés au FICP, du moment qu’ils respectent les conditions.

Pour rappel, le FICP est un fichier qui rassemble les informations concernant les personnes qui ont connu un incident de paiement en matière de crédit. Même si une inscription au FICP ne veut pas dire impossibilité d’obtenir un crédit, un établissement financier peut justifier son refus de crédit pour cela. Les limitations sont donc plus importantes et contraignantes. Les personnes concernées se retrouvent exclues du système bancaire classique et ont donc recours à ces banques alternatives proposant ces crédits spécifiques.

Dans ses conditions d’offre, Cashper demande à ce que l’emprunteur déclare qu’il n’est ni insolvable, ni n’est sous protection légale couvrant l’insolvabilité, ni n’a été déclaré en surendettement.

En France, de nombreux particuliers sont dans une situation financière compliquée et se retrouvent parfois dans l’incapacité partielle ou totale de payer leurs créanciers. Selon la Banque de France, les interdits bancaires seraient plus de 1 million dans notre pays.

Important : aux dernières nouvelles, Cashper France a suspendu ses crédits pour une durée indéterminée.À lire aussi : quels sont les concurrents de Cashper ?

Conditions du crédit Cashper

Le micro-crédit est destiné à toute personne ayant besoin d’une petite somme d’argent rapidement et sans justifier sa demande. Les conditions d’accès sont plutôt simples :

- Vivre en France et y avoir sa résidence permanente.

- Être âgé d’au moins 21 ans.

- Avoir un revenu mensuel justifié.

La demande sera automatiquement rejetée si ces 3 critères ne sont pas remplis. Le cas échéant, une réponse rapide, sera accordée après étude du dossier. La banque se réserve toutefois le droit de refuser une demande sans justification.

En cas de refus et si votre situation évolue, vous pourrez faire une nouvelle demande en ligne.

Avantages du crédit Cashper

- Les micro-crédits proposés par Cashper sont facilement accessibles en suivant les étapes à partir du site internet.

- L’argent peut être crédité en express (sous 24h) en y ajoutant des frais.

Inconvénients du crédit Cashper

- Les délais de versement des fonds sur le compte sont longs en comparaison de la somme empruntée.

- Les conditions de prêts sont onéreuses (18% TAEG) et le versement express se facture à 30 % du montant emprunté.

- Les remboursements ne sont pas étalés dans le temps, mais dus en une seule fois (capital et intérêts) dans des délais très courts.

- En cas de retard de paiement, des frais supplémentaires seront appliqués si les relances restent sans réponse. Pour le crédit START, par exemple, 20 € pour un délai supplémentaire de 10 jours et jusqu’à 2 délais supplémentaires dans les mêmes conditions financières seront autorisés. Au-delà de 30 jours de retard, la banque se réserve le droit d’inscrire son client au FICP.

Qu’est-ce qu’un micro-crédit ?

C’est une solution de financement, un prêt spécifique de faible montant et avec une durée de remboursement rapide. Ce crédit est bien souvent destiné aux personnes qui ne peuvent pas contracter de crédit classique ou qui sont dans une situation de précarité sociale. Les démarches administratives sont, en général, réduites et simplifiées.

Le plus souvent, le micro-crédit est utilisé pour réaliser un projet personnel tel que remplacer un équipement ménager, s’offrir un loisir ou partir en vacances, boucler une fin de mois plus difficile, réaliser des travaux. Il est intéressant de noter qu’il peut également être utilisé pour un besoin lié à la réinsertion professionnelle : financement du permis de conduire ou de l’achat d’un véhicule pour se rendre au travail, achat d’un ordinateur portable ou d’un téléphone pour faciliter ses recherches d’emplois, déménagement…

Certains l’utilisent aussi pour leurs projets professionnels et il peut alors s’agir de : régler les frais de création d’entreprise, financer sa trésorerie ou une opération ponctuelle.

Initialement créé dans les pays émergents d’Afrique, ce type de mini crédits se répand désormais partout dans le monde. Il y aurait aujourd’hui plus de 140 millions de petits emprunteurs. En France, les micro-crédits ont atteint 1,7 milliard d’euros et les acteurs professionnels du secteur sont de plus en plus désireux de proposer ce type de services.

Les 2 crédits Cashper: START et PLUS

Cashper propose uniquement 2 types de micro-crédits.

Le crédit START

Il s’agit d’un mini-crédit dont le montant est compris entre 50 € à 199 €. Il fonctionne comme un crédit à la consommation, sans justificatif d’utilisation. Vous pouvez choisir l’option Express, qui induit des frais supplémentaires de 30 % du montant du crédit demandé, pour un virement sur votre compte sous 24h. Sinon, le virement des fonds se fait sous 15 jours. Le TAEG (Taux Annuel Effectif Global) est de 18 %.

Exemples :

Pour un crédit de 100 € à rembourser sous 30 jours, vous devrez rembourser 101,36 € en une seule mensualité. Le coût du crédit est alors de 1,36 €.

Pour un crédit de 200 € à rembourser sous 30 jours, vous devrez rembourser 202,73 € en une seule mensualité. Le coût du crédit est alors de 2,73 €.

Il n’est pas renouvelable, tout nouveau crédit START devra donc faire l’objet d’une nouvelle demande.

Le crédit PLUS

Quant à lui, c’est un mini crédit renouvelable. Il permet d’obtenir un accord en 24h pour un montant allant jusqu’à 1000 € et à un TAEG de 18 %. Le crédit est ouvert pour une durée de 12 mois et peut être renouvelé s’il n’y a pas eu d’incident de paiement.

Attention toutefois, il existe un délai de 14 jours, à compter de l’acceptation de l’offre de crédit, entre la première demande de crédit et le décaissement de la somme demandée. Pour les demandes ultérieures, un délai de 7 jours sera nécessaire entre la demande d’utilisation des fonds et leur versement.

Étapes pour demander un crédit

Que ce soit pour une demande de crédit SMART, à la consommation, ou de crédit PLUS, renouvelable, la première demande est à réaliser sur le site internet de la marque. Pour faire sa première demande de crédit chez Cashper, il suffit de suivre une procédure très simple sur le site :

- Choisir le montant du prêt.

- Choisir la durée de remboursement (prédéterminée par Cashper selon le crédit et le montant).

- Remplir un formulaire d’inscription.

- Accepter les conditions générales.

Cette demande se fait en 3 minutes et votre dossier sera immédiatement étudié pour une réponse attendue dans la journée. Des documents supplémentaires vous seront demandés comme : un document d’identité, une preuve de revenu, un RIB.

Remboursement

Quel que soit le crédit, le remboursement du crédit et de ses intérêts est dû en une seule échéance, à compter du décaissement des fonds :

- Entre 10 et 40 jours après le versement pour le crédit START,

- Dans un délai de 15 ou 30 jours au plus tard pour le crédit PLUS.

Le crédit est remboursé par virement ou par carte bancaire aux dates exigées.

Demande par SMS

Lorsque vous êtes déjà client et dès que votre premier crédit est remboursé, vous pouvez demander un nouveau crédit par simple SMS, que ce soit le crédit conso ou le crédit renouvelable.

Service client

La demande se fait de manière très rapide sur leur site internet et que la réponse apportée l’est tout autant. Le service client peut être contacté par :

- Le site internet « Contact » du lundi au vendredi de 9h à 18h.

- Le Chat en ligne (bas de la page du site).

- Par e-mail pour information ou au sujet de recouvrement (également en bas de la page du site).

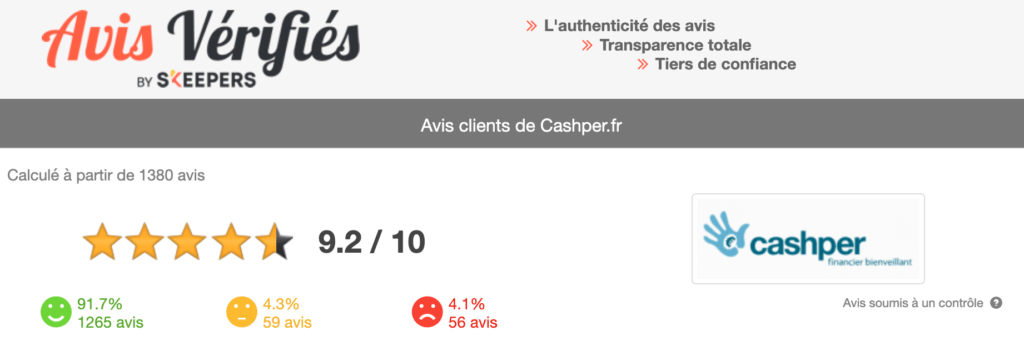

Avis des clients sur Avis-Verifies.com

Cashper ne jouit pas de la notoriété des géants du secteur français comme Cetelem ou FLOA Bank par exemple. Toutefois, elle est plébiscitée par ses clients.

Le site internet « Avis-Vérifiés », reconnu pour ses avis fiables, indique une note de 9,2/10 pour Cashper.

91,7 % des répondants donnent un avis positif aux services proposés par cette banque en ligne. On notera que les clients la jugent essentiellement « rapide » et « efficace ».

Cashper est-il fiable ?

La société est un établissement de crédit autorisé et réglementé par l’Autorité des services financiers de Malte. Elle n’est pas immatriculée en France et n’est donc pas reconnue par l’ORIAS, mais l’organisme de micro-crédit en ligne détient tous les droits officiels pour exercer en France et dans d’autres pays européens. Elle propose ses services en Allemagne, en Espagne, en Autriche et au Danemark.

N’étant pas reconnue par l’ORIAS, on peut donc considérer que sa fiabilité est moyenne.

Qui est derrière le crédit Cashper ?

Il appartient à la banque en ligne Novum Bank Limited, un établissement de crédit situé à Malte dont les numéros de registre et de TVA sont respectivement C46997 et MT22000114. C’est elle qui détient la licence bancaire européenne qui permet à Cashper d’agir dans l’Union européenne.

Cashper dénombre déjà plus de 100 000 clients et souhaite devenir leader sur le marché européen du micro-crédit. C’est une banque 100 % en ligne qui propose deux types de micro-crédits et un déblocage rapide des fonds. Les conditions d’accès et les formalités, comme bien souvent pour les micro-crédits, sont simples et réduites. Il n’est, par exemple, pas nécessaire de justifier de la raison du prêt.